Contrôle des coûts de l’entreprise

3 conseils pour éviter le redressement fiscal

Quand on sait qu’aujourd’hui, 20% des employés présentent un achat non conforme et qu’en moyenne, 5% de revenus sont perdus à cause de dépenses non conformes ou frauduleuses, pourquoi ne pas réduire ces risques ?

Lors de Fusion Exchange 2017, Concur a proposé, avec l'éclairage de Taj Deloitte, un tour d'horizon des bons process pour éviter les désagréments associés à la gestion de la TVA, la réglementation Urssaf, ainsi que les fraudes et anomalies.

Pourquoi auditer ses notes de frais ?

Principalement parce que la fraude à tous les niveaux de l’entreprise coûte cher : 5% du revenu est perdu chaque année à cause d’une dépense non conforme ou frauduleuse. Par ailleurs, l’audit permet de réduire les risques associés à la gestion de la TVA. Attention toutefois à la tentation de réaliser un audit par échantillonnage, car 82% des fraudes viennent d’une poignée de collaborateurs. Or, l’administration fonctionne de moins en moins de cette façon lors des contrôles fiscaux.

Voici les conseils du cabinet TAJ Deloitte, qui est intervenu lors de FXP 2017.

1) Trier TVA française / TVA étrangère, car les taux ne sont pas tous harmonisés

► Il faut s’assurer que seule la TVA française est déduite sur les CA3 en France.

► Il faut permettre la récupération de la TVA à l’étranger (procédure Directive 2008/9/CE à initier depuis la France ou déduction sur un numéro de TVA local).

2) Trier les dépenses éligibles et non éligibles en fonction de la nature de la dépense

► Déduction possible :

- Dépenses d’hébergement encourues :

- pour les besoins des tiers : clients, fournisseurs, etc.

- pour le personnel de surveillance, sécurité, gardiennage. - Frais de restaurant

- Cadeaux de très faible valeur (69€ TTC / an / bénéficiaire) et «goodies»

- Dépenses de carburant :

- Gazole : 80% récupérable (véhicules exclus) / 100% récupérable (véhicules non-exclus)

- Essence: 10% récupérable (depuis 2017 pour les véhicules exclus) / 20% récupérable (a/c 2018 pour les véhicules non-exclus)

► Non-déduction :

- Dépenses relatives à des véhicules conçus pour le transport de personnes ou à usage mixte

- Bien ou service utilisé à plus de 90% à des fins étrangères à l’entreprise

- Dépenses d’hébergement au profit des dirigeants ou salariés de l’entreprise

- Transports de personnes (avion, taxi, bateau, etc.)

- Biens fournis sans rémunération ou pour un prix trop bas (cadeaux)

3) Satisfaire les conditions générales du droit à déduction

► La TVA est correctement facturée et le taux est celui applicable à l’opération.

► La TVA est exigible, mais attention aux délais de prescription du droit à déduction (article 208, I Annexe II au CGI).

► La dépense est encourue pour les besoins de l’entreprise et affectée à des activités ouvrant droit à récupération de la TVA.

► Si l’employé acquitte la dépense, l’entreprise lui accorde un remboursement à l’euro - Attention, la jurisprudence est défavorable concernant les avances forfaitaires ou plafonnées faites aux employés.

► L’entreprise dispose d’un document justificatif approprié :

- Facture comportant les mentions obligatoires requises :

Un bordereau de note de frais est différent d’une facture

Attention au nom et à l’adresse du client sur la facture : il faut reporter le nom de l’entreprise et non du salarié (jurisprudence discordante sur le sujet, même si tendance à l’assouplissement des conditions de forme).

- Il existe des mesures de simplification:

- Péage ou automate: le reçu complété par l’usager vaut facture

- Dépenses de restaurant inférieures à 150 € HT : le client peut reporter lui-même ses nom et adresse.

- Autres dépenses inférieures à 150 € HT: certaines mentions ne sont pas obligatoires. - Format de la facture : papier / EDI / signature électronique avancée / tout autre mode de facturation dématérialisée assortie d’une piste d’audit fiable

Archivage: format original (facture papier: archivage dématérialisé possible depuis le 01/04/2017, sous conditions).

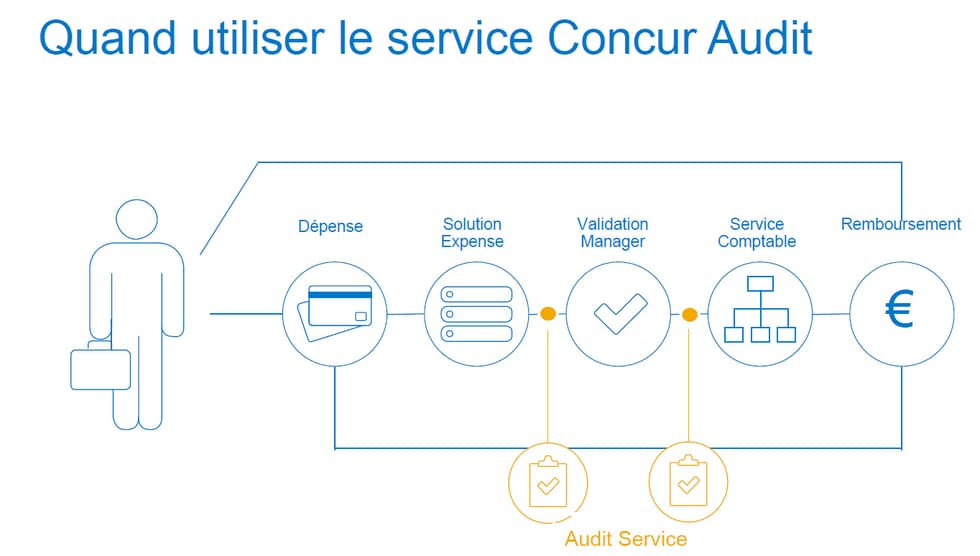

Pour assurer un maximum de conformité à vos notes de frais, Concur propose deux niveaux d’audit combinant une solution technique et humaine.

Le premier est assuré par Concur Expense qui intègre des règles d’audit automatisées, des alertes de plafond de dépenses et détecte les doublons. Le second est géré par le service Concur Audit, une équipe qui vérifie les points de contrôle. Près d’un million de dépenses sont auditées chaque mois par les centres de traitement.

Découvrez le webinar avec TAJ Deloitte “Renforcez le contrôle de vos notes de frais avec Concur Audit !”

Si cet article vous a plu, vous pouvez découvrir Concur Audit ainsi que notre livre blanc 100% de conformité sur vos notes de frais