Frais de déplacement

Qu'est-il possible de faire passer en note de frais ?

Dans sa plus simple expression, une note de frais professionnelle est une dépense engagée sur les fonds personnels d'un collaborateur, qui en demandera un remboursement auprès de son entreprise.

Mais derrière ce cadre généraliste se cache deux autres cadres bien plus rigoureux : celui de la politique de l'entreprise et celui de l'administration fiscale. Toutes les dépenses qui font l'objet d'une note de frais doivent être engagées en lien avec les besoins de l'employeur. Ce dernier doit d'ailleurs valider dans sa politique de note de frais ce qui est acceptable ou non, à la fois en termes de dépenses et de montant. Cela inclut également les cotisations sociales liées à certaines indemnités de déplacement, assurant ainsi leur conformité avec les directives internes et réglementations en vigueur. Mais au-delà des cas particuliers et des restrictions éventuelles, qu'est-il possible de faire passer en note de frais ?

Les frais de bouche

Ils concernent les dépenses de restauration soumises par les employés en déplacement. Elles peuvent également intégrer des situations où le salarié invite un client ou un prestataire au restaurant dans le but de construire une relation d'affaires essentielle dans le cadre de sa mission. Les frais de bouche sont classiques dans les notes de frais, mais il faut être vigilant sur trois points :

- Le nombre de personnes invitées et leur statut ou lien avec l'activité professionnelle : il sera impossible d'inviter son conjoint ou ses enfants sur le compte de l'entreprise, par exemple.

- Le montant moyen : les entreprises fixent généralement des règles. Un repas à 20, 30 ou 40 euros peut sembler acceptable. Certaines accepteront même des repas à 70 ou 80 euros par personne dans certaines situations. Pour simplifier le processus, elles peuvent utiliser un barème kilométrique ou un remboursement forfaitaire pour le remboursement des frais professionnels. Mais ce montant doit rester raisonnable par rapport à l'objet du repas et à la fréquence des dépenses exceptionnelles.

- La consommation d'alcool : peut-on passer de l'alcool en note de frais ? Oui, mais le sujet est complexe et peut mener à des abus susceptibles d'être requalifiés en avantage en nature.

Frais d'hébergement

En hôtel ou via une plateforme de type AirBnB, les frais d'hébergement sont bien connus des commerciaux en déplacement, notamment. Pour prétendre faire couvrir par l’entreprise une nuit d'hôtel, on retrouve les mêmes points de vigilance que pour les frais de bouche, avec une spécificité supplémentaire : se situer à plus de 50 km ou à 90 minutes de son domicile.

L’intérêt de l’entreprise et l’utilisation de logiciels pour la dématérialisation des justificatifs (ticket, attestation…) facilitent la déduction des coûts et la validation des dépenses. Cela permet également aux dirigeants d’avoir une meilleure vue d’ensemble sur les coûts engagés pour les déplacements professionnels.

À noter qu'en cas de circonstances exceptionnelles (tempête de neige, grèves ou blocages des voies de circulation, etc.), la plupart des employeurs sont aussi capables de faire preuve de compréhension lorsque c'est nécessaire.

Frais de transport

Dans cette catégorie, on retrouve le paiement de frais liés aux déplacements, comme les frais de péage ou de stationnement. Si le salarié utilise son véhicule personnel à des fins professionnelles, le remboursement s'effectue alors sous la forme d'indemnités kilométriques, qui sont calculées selon un barème imposé par l'administration fiscale. En outre, gérer ses notes de frais de taxi nécessite une attention particulière, car ces dépenses doivent être justifiées par la nécessité du déplacement professionnel et validées selon les politiques internes de l’entreprise. À noter que les entreprises ne prennent presque jamais en compte les frais imposés par les amendes ou PV (stationnement, dépassement de vitesse, téléphone au volant, etc.). Ces derniers étant directement causés par le comportement du salarié.

Il est aussi possible de faire passer en note de frais les dépenses des transports en commun (métro, bus, tramway, navette fluviale, etc.), ainsi que les billets d'avion, de train ou de bateau pour les déplacements professionnels. En cas d’accident d’un salarié en déplacement professionnel, il est essentiel que l’entreprise ait des directives claires pour la prise en charge des frais occasionnés. Cela assure le bien-être du collaborateur et le respect des procédures légales liées à l’activité professionnelle.

Comme pour toutes les autres dépenses, les frais remboursables ne seront que ceux liés à la mission professionnelle. Si un membre de la famille profite d'une mission d'un salarié à l'étranger pour l'accompagner, tous ses frais ne pourront pas être soumis à l’entreprise pour remboursement.

Frais de communication et de travail

Certaines entreprises appliquent une politique de BYOD (Bring Your Own Device) et laissent leurs salariés utiliser leur téléphone personnel à des fins professionnelles. Selon l'entente établie, les collaborateurs peuvent soumettre une proportion du montant de leur abonnement ou du coût d'utilisation du terminal concerné à leur employeur.

Les modalités de validation de ces dépenses sont essentielles pour garantir que tout soit traité correctement, notamment tout trajet effectué à des fins professionnelles. Il est aussi important de considérer comment faire apparaître les notes de frais de ses collaborateurs sur leur bulletin de salaire. Cela vise à assurer une transparence totale et à respecter les notes comptables et fiscales.

C'est la même chose pour les frais liés à un travail ponctuel ou régulier en home-office (depuis la maison) ou en espace de coworking (zone de travail collaboratif et partagé) par exemple.

Frais commerciaux

Les cadeaux d'un fournisseur à un client font partie des grands classiques dans la plupart des relations commerciales. S'il est possible de passer un cadeau en note de frais, celui-ci est soumis à des exigences très strictes pour éviter tout risque de dérive. Les cadeaux sont considérés comme des charges déductibles à condition qu'ils soient conformes aux objectifs liés à l’activité du collaborateur. Il faut prouver son intérêt dans l'entretien de bonnes relations en cas de contrôle fiscal, notamment par la validation des trajets et des modalités de ces déplacements. Dans ce contexte, il est également crucial de savoir comment éviter que les notes de frais soient assimilées à du salaire déguisé. Cela nécessite une veille rigoureuse pour assurer leur stricte adéquation avec les besoins professionnels et les directives de l’entreprise, tout en prenant en compte les cotisations sociales applicables.

La TVA sur les cadeaux ne sera déductible, car si ces derniers sont de faibles valeurs (ce plafond est de 69 euros depuis le 1er janvier 2016). C'est la totalité du prix du cadeau qui compte : s'il coûte 70 euros, la TVA ne sera pas récupérable, y compris sur les premiers 69 euros. Les cotisations sociales ne s’appliquent pas directement aux cadeaux, mais sont un élément clé dans le calcul global des remboursements de notes de frais. En ce qui concerne la conservation des reçus de notes de frais, il est crucial pour les collaborateurs de connaître les modalités de conservation recommandées par l’entreprise. Cela garantit la conformité avec les politiques internes et les exigences légales.

Frais événementiels

Une mission en déplacement peut aussi se faire dans le cadre de la participation à une conférence, un colloque ou un salon professionnel, soit en tant qu'organisateur, conférencier, exposant ou visiteur. À partir du moment où cet événement professionnel est approuvé par l'entreprise et rentre dans la mission du collaborateur, les frais liés à l'inscription, au paiement de l'entrée et ceux nécessaire à son bon déroulement seront couverts.

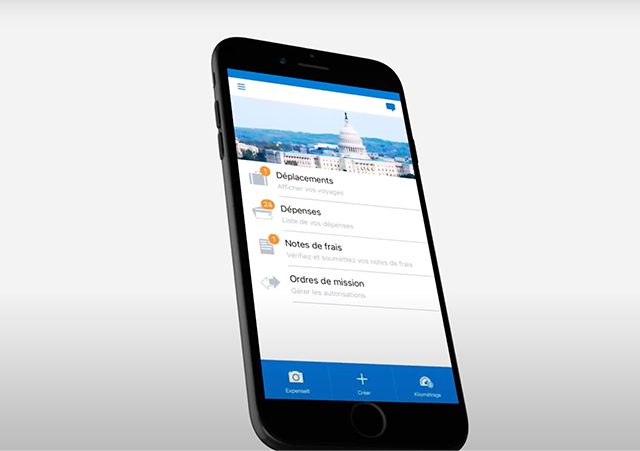

La gestion des notes de frais est un sujet qui demande une grande rigueur. Si la plupart des frais engagés par des salariés sont légitimes, c'est une question qui est très souvent contrôlée, à la fois par le service comptabilité en interne, mais également par l'URSSAF. Entre dérive, mésentente, tentative de fraude ou simple méconnaissance des règles, la gestion des notes de frais nécessite un outil de gestion élaboré qui permet d'optimiser ce travail qui peut aussi s'avérer être gourmand en temps et en ressources. Concernant les délais pour le remboursement des notes de frais, notamment pour les déplacements professionnels, il est crucial que les entreprises établissent des politiques claires. Ces politiques doivent inclure les modalités de validation et les cotisations sociales applicables pour garantir une gestion efficace et conforme aux intérêts de l’entreprise.

Si cet article vous a plu, nous vous invitons à calculer le ROI de la mise en place d'un outil de gestion de notes de frais.